债性

债性是确定可转债的保底收益来源,股性是可转债跟随股票上涨获得的波动收益来源。通常可转债债性和股性是不兼容的,也就是说在某一时刻,很难同时存在强债性和强股性。当然,股票价格上涨一定的幅度后(或者转股价格的下修),可转债价格一般上涨,债性会转向股性。

一般来讲,溢价率较低,股性较强,溢价率在0-20%之间,说明价格只比真实价值略高,市场认可其价值给予高预期;

溢价率较高,债性较强。当溢价率非常高,说明价格远远高于价值,比如蓝帆转债价格100+,价值却40+,此时是典型的得到了债券属性的保护才没让价格跌下去,因此体现了债性。

溢价率对可转债操作的主要影响

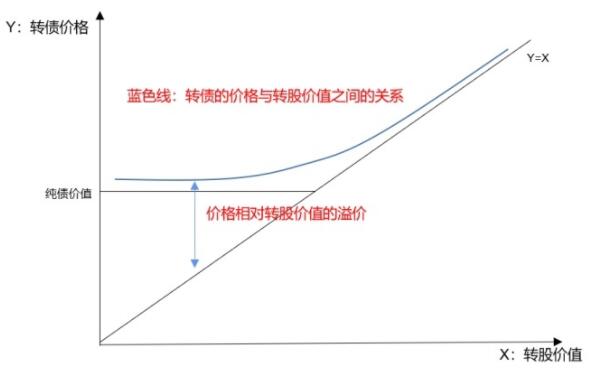

可转债价格=〔1+溢价率)*转股价值

也就是说对于可转债而言溢价率是影响可转债价格的重要因素之一,在转股价值相同的情兄下溢价率越高,那么可转债的价格也就越高,反之溢价率越低可转债的价格也就越低。

未持有可转债

对于未持有可转债的投资者而言,无论可转债现价高低,选择溢价率低的比较好,一方面意味着可转债的进攻性更强,另一方面对于现价不高的可转债而言安全性也会适当提高(这时候即便正股持续下跌,一般可转债价格也不会跌很多,不过溢价率会持续攀升)。

已经持有可转债

对于已经持有可转债的投资者而言,那当然是溢价率走得越高越好,即便此时可转债的转股价值是下降的,溢价率的提升也会减缓可转债价格的下跌,甚至可转债可能还是上涨的。

另外虽然可转债的现价提升,导致风险也会逐渐增加,但根据可转债价格公式可以知道,可转债价格是受到溢价率支撑的,而且一旦溢价率超出正常水平,我们可以通过设置条件单卖出,来避免出现较大的回撤,因此对于已经持有可转债的投资者而言,溢价率反而是越高越有利的。

已满足强赎条件

对于已经满足强赎条件的可转债而言,溢价率是越低越好,因为一旦公司公告强赎,那么可转债的溢价率最终都是要抹平的,而如果此时可转债的溢价率非常高,那么一旦溢价率抹平,投资者就将面临巨大的亏损,这也是为什么很多可转债在公告强赎之后会突然暴跌的原因。

以上观点 谨供参考